Das deutsche Anlagevermögen in Gold ist nochmals gewachsen – obwohl hohe Preise Anreize setzen, sich vom Gold zu trennen. Die neue Gold-Studie von Reisebank und CFin – Research Center for Financial Services der Steinbeis-Hochschule Berlin zeigt, dass es vor allem Inflationsängste und die Suche nach realen Werten sind, weshalb die Deutschen unverändert ihr Portfolio gerne mit Gold absichern.

- Deutsche Privathaushalte besitzen mehr als 9.000 Tonnen Gold und damit fast dreimal so viel wie die Bundesbank, deren Bestand nahezu gleichgeblieben ist. Deutsche (Privathaushalte und Bundesbank) halten damit nahezu 6 Prozent der weltweiten Goldvorräte – zu einem Gegenwert von derzeit rund 750 Milliarden Euro (Goldpreis vom 29.01.2024; Zeitpunkt der Erhebung).

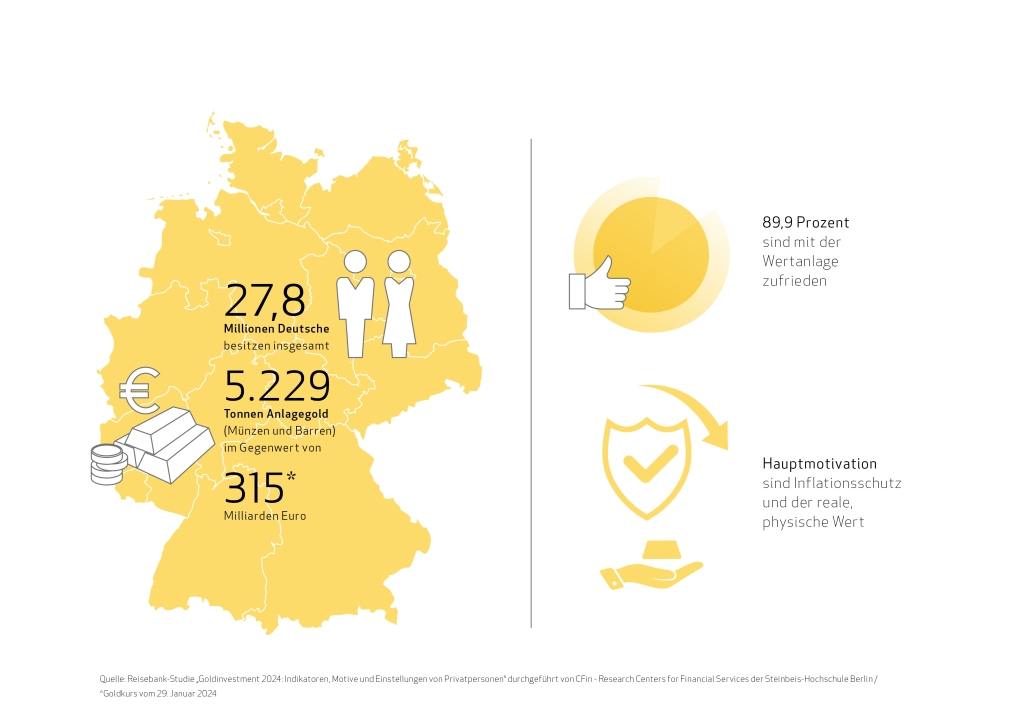

- Der Anteil der Deutschen (ab 18 Jahren), die Gold in Barren- oder Münzform als physische Wertanlage besitzen, ist weitgehend stabil bei knapp 40 Prozent (27,8 Millionen). Die Reisebank-Studie zeigt, dass Gold über alle Vermögenscluster und Altersstufen als Inflationshedge genutzt wird.

- Die Zufriedenheit mit Gold ist anhaltend hoch: Nahezu 90 Prozent derjenigen, die je Gold erworben haben, sind mit ihrem Investment zufrieden. Die Bereitschaft, das Gold behalten zu wollen, ist – trotz der Höchststände beim Goldpreis – unverändert hoch. Drei Viertel der Befragten planen, sogar noch mehr Gold zu erwerben.

- Für die Käufer*innen spielen bei der Auswahl eines Goldanbieters unverändert die Reputation und die Gewährleistung der Echtheit des Goldes eine entscheidende Rolle. Allerdings werden die Möglichkeiten des anonymen Kaufes bzw. von Tafelgeschäften stärker nachgefragt.

- Bei den Gründen für den Golderwerb wird inzwischen wieder der Inflationsschutz am häufigsten angeführt, noch vor dem Werterhalt und der Tatsache, dass die Anleger*innen einen realen, nicht abstrakten Wert suchen.

- Die wissenschaftliche Studie errechnet erstmals rückblickend einen idealen Portfoliobestand, der das bestmöglich diversifizierte Portfolio bezogen auf die vergangenen 30 Jahre beschreibt, unabhängig von der Rendite-Risiko-Präferenz.

- „Generation Z“ interessiert sich für Gold und ist bereit, mehr für nachhaltiges Gold zu investieren.

Der Wert der Goldanlagen, die Deutsche besitzen, liegt aufgrund von Zukäufen und des Anstiegs des Goldpreises inzwischen bei rund einer dreiviertel Billion Euro. Die Studie, die das CFin – Research Centers for Financial Services der Steinbeis-Hochschule Berlin im Auftrag der ReiseBank durchgeführt hat, zeigt zahlreiche interessante Detailergebnisse. Die Reisebank ist einer der umsatzstärksten Edelmetallanbieter der Republik und versorgt – neben dem eigenen Vertrieb über das Filialnetz und einem Webshop – unter anderem nahezu 700 Finanzinstitute der Genossenschaftlichen FinanzGruppe Volksbanken Raiffeisenbanken mit Edelmetallen und agiert dabei auch als Kompetenzcenter Edelmetalle für die Institute.

Die Studie „Goldinvestments 2024: Indikatoren, Motive und Einstellungen von Privatpersonen“ hat zum Ziel, die Höhe des Goldbesitzes, die Nutzung von Gold als Anlage sowie die Motive und Einstellungen zu Gold in der deutschen Bevölkerung zu erfassen und zu analysieren. Es wurde der Bestand an privaten physischen und wertpapierbezogenen Goldinvestments und Goldschmuck betrachtet. Zusätzlich wurden alle Ergebnisse nach regionalen sowie einkommens- und vermögensbezogenen Kriterien ausgewertet. Die repräsentative Befragung von 2.000 volljährigen Bundesbürger*innen wurde inzwischen das achte Mal durchgeführt und erlaubt somit eine Betrachtung im Zeitverlauf.

Ein Würfel mit einer Kantenlänge von 8,6 Metern

Würde man den kompletten Goldbesitz der deutschen Privathaushalte und der Bundesbank zusammen in einen Würfel packen, hätte dieser gerade einmal eine Kantenlänge von rund 8,6 Metern. Ein Würfel, der allerdings auch aufgrund des nunmehr deutlich gestiegenen Goldpreises einen Wert von derzeit rund 750 Milliarden Euro (Goldpreis vom 29.01.2024, 1.872,91 Euro die Fein-Unze) besäße. Dabei ist der gesamte Goldbesitz der Deutschen gegenüber dem Jahr 2021 leicht gesunken. Dies ist Ausdruck der Tatsache, dass einige Menschen in der Bundesrepublik den hohen Goldkurs dazu genutzt haben, Schmuck oder auch Anlagegold zu veräußern, um ihre liquiden Mittel zu erhöhen. Demgegenüber haben insbesondere Menschen mit hohem Vermögen Teile der liquiden Mittel oder andere Anlageklassen in Gold als Wertspeicher umgewandelt. Der größte Teil des Goldes in der Hand von Privatpersonen wird in Form von Goldmünzen oder -barren gehalten. Dieser Anteil hat gegenüber 2021 (der letzten Erhebung) um 35 Tonnen auf 5.229 Tonnen zugelegt. Damit verfügen die Deutschen über physisches Anlagegold in einem Gegenwert von 315 Milliarden Euro (Goldpreis vom 29.01.2024, 1.872,91 Euro die Fein-Unze). Dabei gilt, dass der deutliche Wertzuwachs zum einen in Zukäufen und zum anderem im hohen Preisanstieg bei Gold seine Ursachen hat.

Im Süden halten die Menschen das meiste Gold, der Osten holt stark auf

Betrachtet man, wie viel Gold in Form von Barren oder Münzen die Deutschen (über 18 Jahren) besitzen, dann gilt, dass im Süden der Republik deutlich mehr physisches Gold in den Tresoren liegt als im Osten. Während in Bayern und Baden-Württemberg 87 Gramm Anlagegold (-8 g gegenüber 2021) auf die Einzelperson kommen, sind es in den neuen Bundesländern 69 Gramm (+8 g gegenüber 2021).

Für mehr als 4.750 Euro Gold gekauft

Im Jahr 2023 haben 4,4 Prozent aller Befragten angegeben, erstmals Gold gekauft zu haben – eine noch höhere Zahl als in der Vorgängerstudie, die zeigt, dass viele Menschen die Chancen und Potenziale der Wertabsicherung mit Gold neu für sich entdeckt haben. Wenn die Menschen Gold erworben haben, investierten sie dabei durchschnittlich 4.764 Euro. Rund die Hälfte der Anleger*innen hat dabei Barren erworben (43 Prozent klassische Goldbarren und 10 Prozent Tafelbarren). 41 Prozent der Anleger*innen haben Goldmünzen erworben (2021: 33 Prozent), womit der Anteil dieser Produktklasse deutlich gestiegen ist. Angesichts der Höchstpreise für Gold könnte man erwarten, dass mehr Menschen Gold veräußern als es zu kaufen. Die Studie zeigt aber, dass sich diese Zahlen die Waage halten. Dabei liegt der Durchschnittsbetrag der erlösten Goldverkäufe aber deutlich geringer als der Durchschnittsbetrag des gekauften Goldes. Die Gründe für den Verkauf von Gold sind vielfältig (zum Beispiel Umschichtung in andere Investments oder um Schulden zu begleichen). Interessant zu beobachten ist, dass viele Befragte die Schwelle für einen Goldkauf bei der Grenze von 2.000 Euro festmachen. Dies entspricht der seit dem 1. Januar 2020 geltenden Höchstgrenze für Barzahlungen beim Golderwerb bei Güterhändlern. Für Banken gibt es eine höherliegende Grenze für Tafelgeschäfte mit Edelmetallen.

Bei der Wahl der Einkaufsstätte spielt das Vertrauen eine große Rolle

Wenn es um die Wahl der Einkaufsstätte geht, so legen die potenziellen Goldbesitzer*innen großen Wert darauf, dass sie zum einen bei einem Anbieter kaufen, der eine ausgewiesene Reputation in puncto Gold nachweisen kann, und sie zum anderen Gold erhalten, das hinsichtlich seiner Echtheit geprüft wurde. Gleichzeitig steigt der Anteil derer, die die Möglichkeit haben wollen, Gold anonym beziehungsweise ohne Kontoverbindung zu erwerben.

Vier von fünf Goldbesitzer*innen wollen ihr Gold behalten

Drei Viertel derer (75,2 Prozent), die Gold gekauft haben, geben an, auch weiterhin welches erwerben zu wollen und die Zahl derer, die angibt, das Gold behalten zu wollen, ist auf anhaltend hohem Niveau (81,9 Prozent) – trotz des hohen Goldpreises. Dies unterstreicht die Funktion des Goldes als Wertsicherungsinstrument. Die vorrangig genannten Gründe für Goldinvestments sind Schutz vor Inflation (38 Prozent), Werterhalt (36 Prozent), der physische Wert (31 Prozent) und die Ästhetik (28 Prozent). So zeigt die Studie auch, dass über 70 Prozent der Befragten Sorge vor einer hohen oder steigenden Inflation haben (2021: 46 Prozent). Angesichts hoher Inflationsraten und gleichzeitig massiver Preisanstiege bei Gold ist die Zufriedenheit mit dem Edelmetall unverändert hoch: 89,9 Prozent derjenigen, die je Gold erworben haben, sind mit ihrem Investment zufrieden.

So hätte die ideale Portfoliozusammensetzung ausgesehen

Die wissenschaftliche Studie errechnet erstmals rückblickend einen idealen Portfoliobestand. Während der (Portfolio-)Anteil des Goldes, welchen die Deutschen besitzen, knapp 3 Prozent ausmacht, wäre nach der Selbsteinschätzung der Befragten ein Wert von mehr als 4 Prozent angebracht. Der ideale Portfoliobestand lag bei 7,66 Prozent Goldbeimischung in den letzten drei Jahrzehnten. Dies wurde nach dem Capital Asset Pricing Model in Unabhängigkeit von der Rendite-Risiko-Präferenz berechnet und basiert auf einer optimalen Vermögensdiversifikation in verschiedenen Anlagekategorien (Immobilien, Aktien, Renten, Gold). Es beschreibt das bestmöglich diversifizierte Portfolio, bezogen auf die vergangenen 30 Jahre.

„Generation Z“ interessiert sich für Gold und ist bereit, mehr für nachhaltiges Gold zu investieren

Die Reisebank-Studie hat erneut auch das spezifische Verhalten der „Generation Z“ (geboren zwischen 1995 und 2010) betrachtet. Demnach haben deutlich mehr Menschen dieser Jahrgänge Gold gekauft als der Rest der Befragten (37,8 Prozent gegenüber 15,4 Prozent – Werte für 2023). Dabei haben sie – auch infolge geringerer liquider Mittel – im Vergleich einen niedrigeren Betrag aufgewendet (1.620 Euro gegenüber 5.459 Euro). Zudem ist der „Generation Z“ der Aspekt der nachhaltigen Herkunft des Goldes deutlich wichtiger als dem Rest der Anleger*innen und sie sind auch eher bereit, mehr dafür zu investieren (47 Prozent gegenüber 33 Prozent).